Finanzas Personales

Criterios del banco para aprobar o denegar tu préstamo

Conoce los principales criterios que analizará el banco para aprobar o denegar tu préstamo ¡Te los contamos en detalle en esta publicación!

Anuncios

5 criterios que utiliza el banco para aprobar o denegar tu préstamo

Al momento de solicitar un préstamo, existen algunas cuestiones específicas que utilizará el banco para aprobar o denegar tu pedido. En esta publicación te contamos cuáles son, para que estés preparado a la hora de presentar tu solicitud cualquier entidad bancaria o crediticia.

Los tipos de préstamos, los montos y los requisitos podrán variar en cada una de las instituciones financieras, pero hay algunos criterios que se mantendrán al momento de analizar tu solicitud de préstamo.

En términos generales, toda entidad financiera deberá hacer un análisis de tu situación financiera. Para eso, tendrá evaluará tu perfil completo. Esto significa que tendrá en cuenta tu situación laboral y la relación entre tus ingresos y tus gastos. También, se detendrán en un análisis de la forma en que pagas tus deudas y se fijarán si no tienes deudas pendientes.

De esta manera, podríamos resumir este procedimiento o metodología de evaluación de tu perfil de crédito en cinco principales criterios. Aquí, los definiremos para ti.

Criterio UNO: Ingresos. Estudio de la relación entre tus Ingresos y tu gastos.

Lo primero que tendrá en cuenta el banco al momento de analizar tu perfil financiero, será si cuentas con los ingresos suficientes para pagar el dinero pedido.

Esto significa que estudiará el monto total de tu nómina y le restará todos los gastos que puedas realizar mensualmente. Para eso, te solicitará los recibos de tus tarjetas de crédito, tu contrato de alquiler (si es que alquilas la vivienda en la que vives), etc.

Todo esto, le permitirá determinar a la entidad financiera tu nivel de gasto y tu posibilidad de devolución del préstamo. Lo que es igual a decir que analizarán tu perfil de riesgo, en donde determinan si eres una persona confiable a la hora de devolver el crédito o tienes posibilidades de caer en mora o impago.

Pero este no es el único criterio que utilizarán para formar tu perfil. Veamos el próximo.

Serás redirigido a otro sitio

Criterio DOS: Estabilidad. Un análisis pormenorizado de tu de la situación laboral.

Al criterio anterior, se suma el estudio de tu situación laboral. Este es un indicador de tu estabilidad y, por lo tanto, de la disponibilidad de tus ingresos en el tiempo.

Con esto, la entidad financiera se asegurará que puedas pagar el crédito desde principio a fin, siendo dudosa la aprobación de préstamo a una persona sin un empleo formal con ingresos estables.

De esta forma, no sólo se tendrá en cuenta el monto de tus ingresos a la hora de elaborar tu perfil financiero, si no también tu estabilidad laboral. Los empleos formales, estables, de muchos años en la misma empresa suelen ser los perfil ideales para la aprobación de estos productos financieros.

Criterio TRES: Evaluación de tu historial crediticio para aprobar o denegar tu préstamo

Este criterio está relacionado a los créditos que hayas solicitado en el pasado.

Tanto sea a través de la misma entidad bancaria como de otras entidades de crédito. Lo importantes será que tu historial sea positivo, que hayas pagado tus cuotas en tiempo y forma y que no hayas caído en mora o en impagos en el pasado.

Si tu historial crediticio es bueno, tu perfil será confiable para la entrega de una nueva financiación.

También, pero suceder que no hayas solicitado ningún préstmo hasta el momento. En estos casos, el agente de evaluación analizará tus tarjeta de crédito, ya que estas no son más que una línea de crédito asociadas a un plástico.

De esta manera, estudiará la forma en que pagas tus cuotas, si pagas tus gastos de forma total a fin de mes, si utilizas los pagos mínimo y si eres de postergar los plazos de pago.

Criterio CUATRO: Morosidad e Impagos. Una búsqueda por los ficheros de ASNEF

Todos los bancos y muchas entidades de crédito, buscan tus datos en los registros de ASNEF y otras listas de morosos para terminar de definir tu perfil financiero.

La mayoría de los banco no otorga créditos a personas que se encuentran registrados en dichos ficheros, por lo que, si te encuentras dentro de sus listado deberás enviar tu solicitud a otras entidades financieras.

Existen muchas opciones de créditos de entidades financieras que aceptan a personas, que no han recibido la aprobación de su préstamo a través de sus bancos.

Si este es tu caso ¡Note desalientes! Hay muchas opciones.

Criterio CINCO: Vínculo con el banco. Préstamos preaprobados para clientes

Un criterio importante a tener en cuenta es tu historial dentro de la entidad bancaria. Muchos bancos conceden prestamos a sus clientes de forma preaprobada. Esto está relacionado con el tiempo que llevas como cliente en la institución.

De esta forma, el personal que evalúa y otorga los créditos dentro del banco puede considerar que tu perfil no contempla riesgos para su otorgamiento y, por lo tanto, emite su preaprobación para que dispongas de él cuando quieras.

Otros criterios: Análisis de la documentación para aprobar o denegar tu préstamo

El banco también analizará la documentación solicitada para aprobar o denegar tu préstamo. ¿Cuáles son esos documentos? Los más importantes son: los extractos bancarios, la Declaración de Renta o el certificado de retenciones, datos de Central de Riesgos del Banco de España (CIRBE), escrituras o notas simples de otras propiedades y la documentación de los avalistas.

- Extractos bancarios: este es uno de los documentos más importantes. Con los extractos bancarios el analista puede saber cuanto gastamos y en qué. De esta forma, puede evaluar cómo son nuestros consumos, cuál es nuestras capacidad de ahorro y cómo manejamos nuestras finanzas personales.

- Declaración de Renta o el certificado de retenciones: Mediante este documento, el banco puede obtener una visión de conjunto de los ingresos de la persona que solicita el préstamo. Si tiene hijos menores a su cargo, si pasa una pensión de manutención en caso de separación, las viviendas y otros inmuebles que declara o si ahorra en planes de pensiones.

- Cirbe y últimos recibos de todos los préstamos: A través de los datos de la Central de Riesgos del Banco de España (CIRBE) el banco se enterará si tenemos deudas y conocerá nuestros avales. también tendrá acceso a información que determinará si estamos al corriente de pagos. Para tener acceso a esta información, el banco nos harán firmar una autorización.

- Escrituras o notas simples de otras propiedades: Esta información le permite al banco evaluar los bienes que podría embargar si no pagamos el préstamo en tiempo y forma. Además, tener propiedades libres de cargas refleja una capacidad de ahorro importante o una familia pudiente (si los inmuebles han sido adquiridos por herencia).

- Documentación de los avalistas: Es importante que se evalúe la solvencia de todos los avalistas, al igual que la de los titulares ¿Por qué? Porque en caso de impago los avalistas son los que deben hacer frente a la hipoteca o préstamo personal.

Sobre el autor / Claudia Gattucci

Tendencias

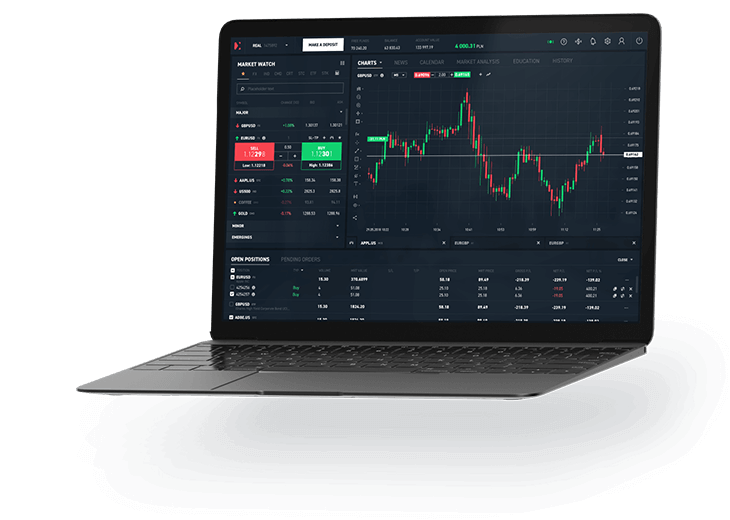

Cómo solicitar los servicios de la plataforma XTB

Abre una cuenta en la plataforma XTB y opera con rapidez y versatilidad con cientos de instrumentos financieros ¡Obtenla aquí!

Continúe Leyendo

7 errores comunes al usar tu tarjeta de crédito en viajes

Antes de viajar, infórmate de los errores más frecuentes al utilizar tu tarjeta de crédito. Además, te decimos cómo evitarlos.

Continúe Leyendo

Préstamo PrestaPuffin: ¿Por qué elegirlo?

El Préstamo PrestaPuffin es una gran forma de seleccionar la mejor opción de crédito que existe en el mercado para ti. Conócelo aquí.

Continúe LeyendoTambién te puede interesar

¿Cómo consigo un préstamo personal Oney?

Obtén el préstamo personal Oney de forma simple a través de su plataforma digital. El proceso es totalmente online ¡Pídelo aquí!

Continúe Leyendo

¿Qué es el Bono Social de Electricidad?

Con el Bono Social de Electricidad, obtén un descuento del 65% al 80% en tu factura de luz ¡Conoce las requisitos para conseguirlo aquí!

Continúe Leyendo

Cómo solicitar el crédito online milinea.es

Solicita el crédito online milinea.es, consigue hasta 500€ desde su plataforma Web y págalo en cómodas cuotas semanales ¡Pídelo aquí!

Continúe Leyendo